ąæą░ąĮą║-ą░čåą║čāąĖčĆąĄčĆ: čäčāąĮą║čåąĖčśąĄ, ą▓čĆčüč鹥 ąĖ čłąĄą╝ąĄ čĆą░ą┤ą░, ą║ąŠą╗ąĖą║ąŠ čüąĄ čüčéąĖčćčā čāčüą╗čāą│ąĄ

ąĪą░ą┤čƹȹ░čś

- 1ą©čéą░ čüčéąĖč湥 čā ą▒ą░ąĮčåąĖ

- 2ąĪčéą▓ą░čĆą░čÜąĄ čāč湥čüąĮąĖą║ą░

- 3ążčāąĮą║čåąĖąĖ ąĮą░ ą┐čĆąĖą┤ąŠą▒ąĖč鹥ą╗ąĮą░čéą░ ą▒ą░ąĮą║ą░

- 4ąÜąŠčśąĖ ąĮą░čćąĖąĮąĖ čüąĖčüč鹥ą╝ąĖ čüčéąĖč湥 ą▒ą░ąĮą║ą░

- 5ąÆčĆčüč鹥 čüčéąĖčåą░čÜą░

- 6ą©ąĄą╝ą░ čüčéąĖčåą░čÜą░ ą┐ąŠčüą╗ą░

- 7ąÜąŠą╗ąĖą║ąŠ čüčā čüčéąĖčåą░čÜąĄ čāčüą╗čāą│ą░

- 8ą¤čĆąĄą┤ąĮąŠčüčéąĖ ąĖ ą╝ą░ąĮąĄ

- 9ąÆąĖą┤ąĄąŠ

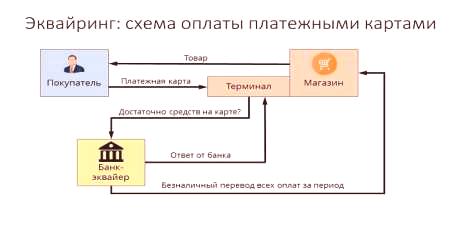

ąśčüą┐ą╗ą░čéą░ ą┤ą░ąĮą░čü ą┐ąŠą╝ąŠčøčā ą┐ą╗ą░čüčéąĖčćąĮąĖčģ ą║ą░čĆčéąĖčåą░ ą┐ąŠą│ąŠą┤ąĮą░ čśąĄ ąĘą░ ą┐čĆąŠą┤ą░ą▓čåą░ ąĖ ą║čāą┐čåą░. ą×ą▒ą░ą▓čÖą░čÜąĄ čéąĖčģ ą┐ąŠčüą╗ąŠą▓ą░ ąĘą░čģč鹥ą▓ą░ ą┐ąŠčüąĄą▒ą░ąĮ čüąĖčüč鹥ą╝ ąĮą░ą┐ą╗ą░č鹥 ą│ą┤ąĄ čśąĄ čüčéąĖčåą░čÜąĄ ą▒ą░ąĮą║ą░ (čĆąĄčć ┬½čüčéąĖč湥┬╗ - ą║čāą┐ąĖčéąĖ) ą║ąŠąĮčéčĆąŠą╗ąĖčłąĄ ą┐čĆąŠą╗ą░ąĘ čéčĆą░ąĮčüą░ą║čåąĖčśąĄ, ą┐čĆąŠą▓ąĄčĆą░ą▓ą░ čüčéą░čéčāčü čĆą░čćčāąĮą░ ąĖ ą┐čĆąĄąĮąŠčüą░ čüčĆąĄą┤čüčéą░ą▓ą░ ąŠą▒ą▓ąĄąĘąĮąĖą║ą░ čāč湥čüąĮąĖčåąĖą╝ą░ čüą┐ąŠčĆą░ąĘčāą╝ą░.

ą©čéą░ čüčéąĖč湥 čā ą▒ą░ąĮčåąĖ

ą¤ąŠ čüčéąĖčåą░čÜčā ąĘąĮą░čćąĖ čüąĖčüč鹥ą╝ ą║ąŠčśąĖ ą╝ąŠąČąĄ ą┤ą░ ą┐čĆąĖčģą▓ą░čéąĖ ą▒ą░ąĮą║ąŠą▓ąĮąĄ ą║ą░čĆčéąĖčåąĄ ąĘą░ ą┐ą╗ą░čøą░čÜąĄ čĆąŠą▒ą░ ąĖ čāčüą╗čāą│ą░ ą▒ąĄąĘ ą┐ąŠčéčĆąĄą▒ąĄ ą│ąŠč鹊ą▓ąĖąĮčā. ąóą░ą║ą▓ą░ ą┐ą╗ą░čøą░čÜą░ ą┐ąŠ ą┐ą╗ą░čéąĮąĖą╝ ą¤ą×ąĪ-č鹥čĆą╝ąĖąĮą░ą╗ąĖą╝ą░ (ąĖą╗ąĖ ą▓ą░čĆąĖčśą░ąĮč鹥 ą£ą¤ą×ąĪ-ą£ąŠą▒ąĖą╗ąĄ), ą║ąŠčśąĖ čüąĄ ą╝ąŠą│čā ąĮą░čøąĖ čā ą╝ąĮąŠą│ąĖą╝ čüčāą┐ąĄčĆą╝ą░čĆą║ąĄčéąĖą╝ą░ ąĮą░ ą▒ąŠą║ ąŠčäčäąĖčåąĄ. ąÜčāą┐ą░čå ą┐ą╗ą░čüčéąĖą║ą░ čāą▒ą░čåčāčśąĄ čüą▓ąŠčśčā ą║ą░čĆčéąĖčåčā čā čāčĆąĄčÆą░čś ą║ąŠčśąĖ čāą▓ąŠą┤ąĖ ą¤ąśąØ ą┤ą░ ąŠą┤ąŠą▒čĆąĖ čéčĆą░ąĮčüą░ą║čåąĖčśčā, ąĖ ą╝ąŠą╗ąĖą╝ ą▓ą░čü - ą┐ą╗ą░čøą░čÜąĄ čĆąŠą▒ąĄ čśąĄ!

ą║čĆąĄą┤ąĖčéąĮą░ ąĖąĮčüčéąĖčéčāčåąĖčśą░ ą║ąŠčśą░ ąŠą▒ą░ą▓čÖą░ čéą░ą║ą▓ąĄ č鹥čĆą╝ąĖąĮą░ą╗ąĄ ąĖ ąĮą░čüąĄčÖą░ čüą░ čéčĆą│ąŠą▓ąĖąĮčüą║ąĖą╝ ąĖ čāčüą╗čāąČąĮąĖą╝ ą┐čĆąĄą┤čāąĘąĄčøąĖą╝ą░ (ąóąĪą¤) čüąĄ ąĘąŠą▓ąĄ čüčéąĖčåą░čÜąĄ ą▒ą░ąĮą║ą░. ąóą░ą║ą░ą▓ čüąĄčĆą▓ąĖčüąĮąĖ čüąĖčüč鹥ą╝ čśąĄ ąĘą│ąŠą┤ą░ąĮčéčĆą│ąŠą▓ąĖąĮčüą║ą░ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčśą░ ą┐čĆąĖčģą▓ą░čéą░ čāą┐ą╗ą░č鹥 ą┐ąŠą╝ąŠčøčā ą┐ą╗ą░čüčéąĖčćąĮąĖčģ ą║ą░čĆčéąĖčåą░, čüą┐čĆąĄčćą░ą▓ą░ ąĘą░ą║ąŠąĮ ą╗ą░ąČąĮąĖ ąĖ čüą░čćčāą▓ą░čéąĖ ąŠ ąĮą░ą┐ą╗ą░čéąĖ čāčüą╗čāą│ą░ ą┐čĆąĖčģąŠą┤ą░. ą×čüąĖą╝ č鹊ą│ą░, ą┐čĆąĄą╝ą░ ąĖčüčéčĆą░ąČąĖą▓ą░čÜčā čéčƹȹĖčłčéą░, čāąĘ ą▒ąĄąĘą│ąŠč鹊ą▓ąĖąĮčüą║ąŠ ą┐ą╗ą░čøą░čÜąĄ, čéčĆąŠčłą░ą║ ą║čāą┐ą░čåą░ čśąĄ 10-20% ą▓ąĄčøąĖ ąĮąĄą│ąŠ ą║ąŠą┤ ą│ąŠč鹊ą▓ąĖąĮąĄ.

ąĪčéąĖč湥 čüąĄ čāč湥čüąĮąĖą║

ąØąĄąŠą┐čģąŠą┤ąĮąŠ čśąĄ ąĮą░ą┐čĆą░ą▓ąĖčéąĖ čĆą░ąĘą╗ąĖą║čā ąĖąĘą╝ąĄčÆčā čüčéąĖčåą░ąŠčåą░ ąĖ ąĖąĘą┤ą░ą▓ą░ą╗ą░čå ą║ą░čĆčéąĖčåąĄ - čā ąŠą▓ąŠą╝ ą┤čĆčāą│ąŠą╝ čüą╗čāčćą░čśčā ą▒ą░ąĮą║ą░čĆčüą║ąŠą│ ąĖąĮčüčéąĖčéčāčåąĖčśčā ą║ąŠčśą░ čśąĄ ąĖąĘą┤ą░ą╗ą░ ą┐ą╗ą░čüčéąĖčćąĮčā ą║ą░čĆčéąĖčåčā ąĖ ą│ą┤ąĄ čśąĄ čĆą░čćčāąĮ. ąŻ ąĮąĄą║ąĖą╝ čüą╗čāčćą░čśąĄą▓ąĖą╝ą░, ąŠą▓ą░ ą┤ą▓ą░ ą║ąŠąĮčåąĄą┐čéą░ čüčā ąĖčüčéąĖ (ąĮą░ ą┐čĆąĖą╝ąĄčĆ, ą║ąŠčĆąĖčüąĮąĖą║ ą║ąŠčĆąĖčüčéąĖ ą║ą░čĆčéąĖčåą░ čĆčāčüą║ąĖ čüčéą░ąĮą┤ą░čĆą┤, ą║ąŠčśąĖ čüą╗čāąČąĖ č鹥čĆą╝ąĖąĮą░ą╗ą░), ą░ą╗ąĖ ą║ą░ą┤ą░ čśąĄ čā ą┐ąĖčéą░čÜčā ą║čāą┐ąŠą▓ąĖąĮą░ čĆąŠą▒ąĄ, ą║čāą┐ą░čå ąĮąĖčśąĄ ą▒ąĖčéąĮąŠ - čā čüą▓ą░ą║ąŠą╝ čüą╗čāčćą░čśčā, čāčüą╗čāą│ąĄ ąĖ čéčĆą░ąĮčüą░ą║čåąĖčśąĄ ą║ąŠčśąĄ čüąĄ ąŠą▒ą░ą▓čÖą░čśčā čüą░ čÜąĖą╝ ąĮąĄą╝ą░ ąĮąĄ čāąĘąĖą╝ą░ ą┐čĆąŠą▓ąĖąĘąĖčśčā

ąÜąŠčśąĖ čśąĄ ą┐čĆąŠčåąĄčüąĮąĖ čåąĄąĮčéą░čĆ ą║ąŠčśąĖ čĆą░ą┤ąĖ

ąÉą║ąŠ čśąĄ ą▒ą░ąĮą║ą░-čüčéąĖčåą░ą╗ą░čå ąĖ ąĄą╝ąĖč鹥ąĮčé ą┐čĆąĄą┤čüčéą░ą▓čÖą░ čĆą░ąĘą╗ąĖčćąĖč鹥 ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčśąĄ ąĘą░ ą┐ą╗ą░čøą░čÜąĄ ą╝ąŠčĆą░ čśą░čüąĮąŠ ąĖąĮč鹥čĆą░ą║čåąĖčśčā ąĖąĘą╝ąĄčÆčā čÜąĖčģ. ą×ą▓ąĄ čäčāąĮą║čåąĖčśąĄ ą┐čĆąĄčéą┐ąŠčüčéą░ą▓čÖą░čśčā ą┐ąŠčüąĄą▒ą░ąĮ ąŠą▒čĆą░ą┤čā čåąĄąĮčéą░čĆ, ą║ąŠčśąĖ ą┐čĆąŠą▓ąŠą┤ąĖ ą╝ąĄčÆčāą▒ą░ąĮą║ą░čĆčüą║ąĖčģ ąĘą░čģč鹥ą▓ąĄ čĆą░čćčāąĮą░ ą║čāą┐čåą░ ąĖ ą┐čĆąĄąĮąŠčü čüčĆąĄą┤čüčéą░ą▓ą░. ą×ą▓ąĖ ą┐ąŠą┤ą░čåąĖ čåąĄąĮčéą░čĆ (ąöą¤ąś) ą║ąŠąĮčåąĄąĮčéčĆąĖčłąĄ čüą▓ąĄ ąĖąĮč乊čĆą╝ą░čåąĖčśąĄ ąŠ ą▒ąĄąĘą▒ąĄą┤ąĮąŠą╝ čüąĄčĆą▓ąĄčĆčā ą┐ąŠą▓ąĄąĘą░ąĮ čüą░ ąĘą░čéą▓ąŠčĆąĄąĮąĖą╝ čüąĖčüč鹥ą╝ąĖą╝ą░ ą┐ą╗ą░čøą░čÜą░ (ąĮą┐čĆ, ą£ą░čüč鹥čĆą”ą░čĆą┤). ąŻąŠą┐čłč鹥ąĮąŠ ą│ąŠą▓ąŠčĆąĄčøąĖ, ąŠą▓ą░ čłąĄą╝ą░ ąĖąĮč鹥čĆą░ą║čåąĖčśąĄ ą╝ąŠąČąĄ ą▒ąĖčéąĖ ą┐čĆąĄą┤čüčéą░ą▓čÖąĄąĮą░ ąĮą░ čüą╗ąĄą┤ąĄčøąĖ ąĮą░čćąĖąĮ:

- ąÜčāą┐ą░čå čøąĄ ą┐ą╗ą░čéąĖčéąĖ ą┐ą╗ą░čüčéąĖčćąĮąŠą╝ ą║ą░čĆčéąĖčåąŠą╝ ą┐čĆąĄą║ąŠ ą┐ą╗ą░čéąĮąŠą│ č鹥čĆą╝ąĖąĮą░ą╗ą░.

- ąÜą░ą┤ą░ ą┐čĆąŠą▓ąĄčĆą░ą▓ą░ ą║ą╗ąĖčśąĄąĮčéą░, č鹥čĆą╝ąĖąĮą░ą╗ ą┐ąŠčłą░čÖąĄ ąĘą░čģč鹥ą▓ čåąĄąĮčéčĆčā ąĘą░ ąŠą▒čĆą░ą┤čā, ą▒ąĖą╗ąŠ ą┤ą░ čśąĄčüč鹥ą┐ąŠčéčĆąĄą▒ą░ąĮ ąĖąĘąĮąŠčü ąĮą░ ą║ąŠčĆąĖčüąĮąĖčćą║ąŠą╝ čĆą░čćčāąĮčā.

- ą¤čĆąĄčĆą░čÆąĖą▓ą░čćą║ąĖ čåąĄąĮčéą░čĆ čāą┐čāčøčāčśąĄ ąĘą░čģčéčśąĄą▓ ą▒ą░ąĮą║ąĖ ąĖąĘą┤ą░ą▓ą░ąŠčåčā ąĘą░ ąŠą┤ąŠą▒čĆąĄčÜąĄ ą┐ąŠčéčĆąĄą▒ąĮąŠą│ ąĖąĘąĮąŠčüą░.

- ąĄą╝ąĖčüąĖąŠąĮą░ ą▒ą░ąĮą║ą░ ą┐čĆąŠą▓ąĄčĆą░ą▓ą░ ą┤ąŠčüčéčāą┐ąĮąŠčüčé čüčĆąĄą┤čüčéą░ą▓ą░ ąĮą░ čĆą░čćčāąĮčā ą║čāą┐čåą░ ąĖ ą┤ą░čśąĄ ą┤ąŠąĘą▓ąŠą╗čā ąĘą░ ąŠą▒ą░ą▓čÖą░čÜąĄ čéčĆą░ąĮčüą░ą║čåąĖčśą░ čüą░ ą┐ąŠąĘąĖčéąĖą▓ąĮąĖą╝ čĆąĄąĘčāą╗čéą░č鹊ą╝.

- ąĪąĖčüč鹥ą╝ ą┐čĆąĄąĮąŠčüąĖ ąĮąŠą▓ą░čå ąĮą░ čĆą░čćčāąĮ čĆą░ą┤čÜąĄ, ą║čāą┐ą░čå ą┤ąŠą▒ąĖčśą░ č湥ą║ ąĘą░ ą┐ą╗ą░čøą░čÜąĄ čĆąŠą▒ąĄ.

ążčāąĮą║čåąĖąĖ ąĮą░ ą┐ą╗ą░č鹥ąĮąĖč鹥 čüąĖčüč鹥ą╝ąĖ

ą¤ąŠą│ąŠą┤ą░ąĮ ąĮą░čćąĖąĮ ą┐ą╗ą░čøą░čÜą░ ą║ąŠčśąĖ č乊čĆą╝ąĖčĆą░čśčā čüčéčśąĄčåą░čÜąĄ čāčüą╗čāą│ąĄ, ą┐čĆčāąČą░ ą┐čĆąĖą╗ąĖą║čā ą┤ą░ čüąĄ ąĄčäąĖą║ą░čüąĮąŠ ą║ąŠą╝čāąĮąĖčåąĖčĆą░ čüą░ ąśą¤ąĪ - ą╝ąĄčÆčāąĮą░čĆąŠą┤ąĮąĖą╝ čüąĖčüč鹥ą╝ąĖą╝ą░ ą┐ą╗ą░čøą░čÜą░ ąÆąĖčüą░, ą£ą░čüč鹥čĆą”ą░čĆą┤), ąĖą╗ąĖ čÜąĖčģąŠą▓ąĖčģ ą╗ąŠą║ą░ą╗ąĮąĖčģ ą┐ą░čĆčéąĮąĄčĆą░ ("ąŚą╗ą░čéąĮą░ ąÜčĆčāąĮą░", "ąĪą▓ąĄčé"), ąŠą▒ąĄąĘą▒ąĄčÆčāčśčāčøąĖ ą│ą╗ą░ą▓ąĮąĖčģ ąĘą░ą┤ą░čéą░ą║ą░:

- ą┐ąŠčāąĘą┤ą░ąĮ čĆą░ą┤, čéčĆą░ąĮčüč乥čĆ čüčĆąĄą┤čüčéą░ą▓ą░ ąĮą░ čĆą░čćčāąĮ ąĖ ą┤čĆčāą│ąĄ ąŠą┐ąĄčĆą░čåąĖčśąĄ ą┐čĆąĖą╗ąĖą║ąŠą╝ ąŠą▒ą░ą▓čÖą░čÜą░ čāčüą╗čāą│ąĄ;

- ą▒čƹʹŠčüčé čĆąĄą░ą╗ąĖąĘą░čåąĖčśąĄ čäąĖąĮą░ąĮčüąĖčśčüą║ąĖčģ čéčĆą░ąĮčüą░ą║čåąĖčśą░ ą┐čĆąĖą╗ąĖą║ąŠą╝ ą┐ą╗ą░čøą░čÜą░ čā čĆąĄą░ą╗ąĮąŠą╝ ą▓čĆąĄą╝ąĄąĮčā;

- ą▒ąŠą╗čāčśąĄ ąŠą┤ čāčüą╗čāą│ą░ ą┐ą╗ą░čéąĮąŠą│ ą┐čĆąŠą╝ąĄčéą░, čłč鹊 ąŠą╝ąŠą│čāčøą░ą▓ą░ ą┤ą░ ąĖą╝ą░čśčā ą┐ąŠą▓ąĄčĆąĄčÜą░ čā ą┐čĆąŠą┤ą░ą▓ąĮąĖčåąĖ ą▒ąĄąĘ ą│ąŠč鹊ą▓ąĖąĮąĄ čüą░ čśąĄą┤ąĮąŠą╝ ą║ą░čĆč鹊ą╝.

ąæąĖą╗ą╗ąĖąĮą│ čåąŠą╝ą┐ą░ąĮąĖ

ąŻ čĆą░ąĘčāą╝ąĄčśčā ąŠą▒čāą║čā čāčüą╗čāą│ą░ ąĮą░ą┐ą╗ą░č鹥 ąĖ ą┐čĆąĖčśąĄą╝ čĆą░čćčāąĮą░ ą┐čĆąĄą║ąŠ ąĖąĮč鹥čĆąĮąĄčéą░ ą┐ą╗ą░čøą░čÜą░ ą║čĆąĄą┤ąĖčéąĮąŠą╝ ą║ą░čĆčéąĖčåąŠą╝. ąŻ ąŠą▓ąŠą╝ čüą╗čāčćą░čśčā, čüąĄčĆą▓ąĖčüąĮą░ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčśą░ ą▓čĆčłąĖ čéčĆą░ąĮčüą░ą║čåąĖčśčā ą┤ąŠ čåąĄąĮčéčĆą░ ąĘą░ ąŠą▒čĆą░ą┤čā. čéą░ą║čüąĄ ąĘą░ ąŠą┤čƹȹ░ą▓ą░čÜąĄ čüčā čśąĄą┤ąĖąĮąĖ ąĖąĘą▓ąŠčĆ ą┐čĆąĖčģąŠą┤ą░ čéą░ą║ą▓ąĄ ąĮą░ą┐ą╗ą░č鹥 ą┐čĆąĄą┤čāąĘąĄčøą░, čśąĄčĆ čśąĄ ąŠąĮą░ ą┐ą░ąČčÖąĖą▓ąŠ ą┐čĆą░čéąĖ čĆąĖąĘąĖą║ ąĖ ą┤ą░ čüąĄ ąĖą┤ąĄąĮčéąĖčäąĖą║čāčśčā ą╗ą░ąČąĮąĄ čéčĆą░ąĮčüą░ą║čåąĖčśąĄ.

ążčāąĮą║čåąĖąĖ ąĮą░ ą┐čĆąĖą┤ąŠą▒ąĖč鹥ą╗ąĮą░čéą░ ą▒ą░ąĮą║ą░

ą¤čĆčāąČą░čÜąĄ čāčüą╗čāą│ą░ ąĘą░ ą┐čĆąĖčģą▓ą░čéą░čÜąĄ ą┐ą╗ą░čøą░čÜą░ ą▒ą░ąĮą░ą║ą░ ą┐čāč鹥ą╝č鹥čĆą╝ąĖąĮą░ą╗ąĖ čā ą┐čĆąŠą┤ą░ą▓ąĮąĖčåą░ą╝ą░, ą▒ą░ąĮą║ąĄ-čüč鹥čćą░čśąĮąŠ ą┐čĆąĄą┤čāąĘąĖą╝ą░čśčā čüą▓ąĄ ą▓čĆčüč鹥 čäąĖąĮą░ąĮčüąĖčśčüą║ąĖčģ čéčĆą░ąĮčüą░ą║čåąĖčśą░ ąĮąĄąŠą┐čģąŠą┤ąĮąĖčģ ąĘą░ ą┐čĆą░ą▓ąĖą╗ąĮąŠ ą▓ąŠčÆąĄčÜąĄ ąĮą░čüąĄčÖą░ ąĖąĘą╝ąĄčÆčā ą┐čĆąŠą┤ą░ą▓čåą░ ąĖ ą║čāą┐čåą░. ą×ą▓ąŠ ą▒ąĖ čéčĆąĄą▒ą░ą╗ąŠ ą┤ą░ ą▒čāą┤ąĄ čśą░čüąĮąŠ ąŠčéą║ą╗ąŠčÜąĄąĮ ą╝ąĄčģą░ąĮąĖąĘą░ą╝ čüą░ ą▓ąĖčüąŠą║ąĖą╝ ąĮąĖą▓ąŠąŠą╝ čüąĖą│čāčĆąĮąŠčüčéąĖ, čśąĄčĆ čüą▓ą░ą║ąŠ ąĮąĄčāčüą┐čśąĄčģ ąĖą╗ąĖ ą│čĆąĄčłą║ą░ ą┐čĆąĖ ą┐čĆąĄą▒ą░čåąĖą▓ą░čÜčā ąĮą░ čĆą░čćčāąĮ čāą│čĆąŠąČą░ą▓ą░čśčā čäąĖąĮą░ąĮčüąĖčśčüą║ąĄ ą│čāą▒ąĖčéą║ąĄ ą║ą╗ąĖčśąĄąĮčéą░ ąĖą╗ąĖ ą▒ą░ąĮą║ąĄ ą║ąŠčśą░ ąĖąĘą┤ą░čśąĄ.

ą×ą▓ą╗ą░čłčøąĄčÜąĄ ą║ą░čĆčéąĖčåąĄ

ąŚą░ ą┐ąŠčüą╗ąŠą▓ą░čÜąĄ čüą░ ą┐ą╗ą░čüčéąĖčćąĮąŠą╝ ą║ą░čĆčéąĖčåąŠą╝, ąĘą░ ą┐ąŠčüą╗ąŠą▓ą░čÜąĄ čüą░ ą┐ą╗ą░čüčéąĖčćąĮąŠą╝ ą║ą░čĆčéąĖčåąŠą╝ ą┐ąŠčéčĆąĄą▒ąĮą░ čśąĄ ą┤ąŠąĘą▓ąŠą╗ą░ ąĘą░ čÜąĄą│ąŠą▓čā čāą┐ąŠčéčĆąĄą▒čā, ą║ąŠčśčā ąŠą▒ąĄąĘą▒ąĄčÆčāčśąĄ ą▒ą░ąĮą║ą░ ąĖąĘą┤ą░ą▓ą░ąŠčåą░. ążčāąĮą║čåąĖčśą░ čüč鹥čåą░čśąĮąĄ ą▒ą░ąĮą║ąĄ ąĘą░ ąĖąĘą┤ą░ą▓ą░čÜąĄ ą┤ąŠąĘą▓ąŠą╗ąĄ ąĘą░ ą║ą░čĆčéąĖčåčā ą┐ąŠą┤čĆą░ąĘčāą╝ąĄą▓ą░ ąĘą░čģč鹥ą▓ ą║ąŠčśąĖ čüąĄ č乊čĆą╝ąĖčĆą░ ąĖ ą┐čĆąĄąĮąŠčüąĖ čā ą┐čĆąŠčåąĄčüąĮąĖ čåąĄąĮčéą░čĆ ą┐čĆąĄą║ąŠ ą¤ą×ąĪ-č鹥čĆą╝ąĖąĮą░ą╗ą░. ą×ą┤ą│ąŠą▓ąŠčĆ čśąĄ ą░ą╗čäą░ąĮčāą╝ąĄčĆąĖčćą║ąĖ ą║ąŠą┤, ą║ąŠčśąĖ čśąĄ ąŠą┤čłčéą░ą╝ą┐ą░ąĮ ąĮą░ č湥ą║čā ą┤ą░ ą┐ąŠčéą▓čĆą┤ąĖ ąŠą▓ą╗ą░čłčøąĄčÜąĄ.

ą×ą▒čĆą░ą┤ą░ ąĘą░čģč鹥ą▓ą░ ąĘą░ ą┐ą╗ą░čéąĮąŠą╝ ą║ą░čĆčéąĖčåąŠą╝

ąłąĄą┤ąĮą░ ąŠą┤ ą▓ą░ąČąĮąĖčģ čäčāąĮą║čåąĖčśą░ čüčéąĖčåą░ąŠčåą░ čā čüąĄčĆą▓ąĖčüąĖčĆą░čÜčā ą┐ąŠčéčĆąŠčłą░čćą░ čśąĄ ąŠą▒čĆą░ą┤ą░ ą┤ąŠą╗ą░ąĘąĮąŠą│ ąĘą░čģč鹥ą▓ą░ ąĘą░ ąŠą┤ąŠą▒čĆąĄčÜąĄ ąĖą╗ąĖ ą┐čĆąĄąĮąŠčłąĄčÜąĄ čüą░ čśąĄą┤ąĮąŠą│ čĆą░čćčāąĮą░ ąĮą░ ą┤čĆčāą│ąĖ. ą£ąĄčģą░ąĮąĖąĘą░ą╝ ąŠą▓ąŠą│ ąĘą░ą┤ą░čéą║ą░ čśąĄ ą┐čĆąŠčåąĄčüąĮąĖ čåąĄąĮčéą░čĆ, ą║ąŠčśąĖ ą║ąŠąĮčéčĆąŠą╗ąĖčłąĄ ąĖąĮč乊čĆą╝ą░čåąĖąŠąĮąŠ-č鹥čģąĮąŠą╗ąŠčłą║čā ąĖąĮč鹥čĆą░ą║čåąĖčśčā čā ą┐čĆąŠčĆą░čćčāąĮąĖą╝ą░ ą║ąŠčĆąĖčüč鹥čøąĖ ą║ą░čĆčéąĖčåąĄ. ą£ąĮąŠą│ąĖ ąśą¤ą× ąĖą╝ą░čśčā čüą▓ąŠčśąĄ ąĘą░čģčéčśąĄą▓ąĄ, ąĮą░ ą┐čĆąĖą╝čśąĄčĆ, ąÆąĖčüą░ ąĖ ą£ą░čüč鹥čĆčåą░čĆą┤ čüąĖčüč鹥ą╝ąĖ ąĘą░čģčéąĖčśąĄą▓ą░čśčā čüąĄčĆčéąĖčäąĖą║ą░čåąĖčśčā čéčĆąĄčøąĄ čüčéčĆą░ąĮąĄ ą║ą░ąŠ ą┐čĆąŠčåąĄčüąŠčĆąĄ ąĖ ąöąĖąĮąĄčĆčü ą”ą╗čāą▒ ąśąĮč鹥čĆąĮą░čéąĖąŠąĮą░ą╗ - ą╗ąĖčåąĄąĮčåąĖčĆą░čÜąĄ č鹥čģąĮąŠą╗ąŠą│ąĖčśą░.

ą¤čĆąĄąĮąŠčü ąĮąŠą▓čåą░ ąĮą░ čĆą░čćčāąĮ čéčĆą│ąŠą▓ąĖąĮąĄ ąĖąĮ čüč鹊čĆąĖčéą▓ąĄąĮąĖčģ ą┐ąŠą┤čśąĄčéąĖčś

ą¤čĆąĖ ąĖąĘą▓čĆčłąĄčÜčā čäąĖąĮą░ąĮčüąĖčśčüą║ąĖčģ čéčĆą░ąĮčüą░ą║čåąĖčśą░ ąĮą░ ą║ą░čĆčéąĖčåą░ą╝ą░ ą║ąŠčśąĄ ąĖąĘą┤ą░čśčā ą┤čĆčāą│ąĄ ą║čĆąĄą┤ąĖčéąĮąĄ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčśąĄ, čüčéąĖčåą░ą╗ą░čå čāąĘ čāč湥čłčøąĄ ąöą░čéą░ čåąĄąĮčéčĆą░ ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖ čéčĆą░ąĮčüč乥čĆąĄ čüčĆąĄą┤čüčéą░ą▓ą░ čüą░ čĆą░čćčāąĮą░ąĖąĘą┤ą░ą▓ą░čć ą┤ąŠ čéą░čćą║ąĄ čüą╗čāąČą▒ąĄ (čĆą░čćčāąĮ ą┐čĆąŠą┤ą░ą▓ąĮąĖčåąĄ ąĖą╗ąĖ ą┤čĆčāą│ąĄ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčśąĄ - čüą┐ąŠčĆčéčüą║ąĖ ą║ą╗čāą▒, čĆąĄčüč鹊čĆą░ąĮ, ąĖčéą┤.). ąŚą░ čéą░ą║ą▓ąĄ čéčĆą░ąĮčüą░ą║čåąĖčśąĄ, čäąĖąĮą░ąĮčüąĖčśčüą║ąĄ ąĖąĮčüčéąĖčéčāčåąĖčśąĄ ą║ąŠčĆąĖčüč鹥 ą║ąŠčĆąĄčüą┐ąŠąĮą┤ąĄąĮčéčüą║ąĄ čĆą░čćčāąĮąĄ ą┐ąŠčüąĄą▒ąĮąŠ ąŠčéą▓ąŠčĆąĄąĮąĄ čā ą┐ąŠčĆą░ą▓ąĮą░ą╗ąĮąŠčś ą▒ą░ąĮčåąĖ.

ąÉą║ąŠ čā č鹊ą║čā ąŠą▒čĆą░ą┤ąĄ ąŠą┐ąĄčĆą░čåąĖčśąĄ ąĖą╗ąĖ ą┐čĆąĄąĮąŠčüą░ čüčĆąĄą┤čüčéą░ą▓ą░ ąĖąĘą▓čĆčłąĖ ą│čĆąĄčłą║ąĄ ą║ąŠčśąĄ čüčā ą┐čĆąŠčāąĘčĆąŠą║ąŠą▓ą░ą╗ąĄ ą╝ą░č鹥čĆąĖčśą░ą╗ąĮčā čłč鹥čéčā, ą▒ą░ąĮą║ą░ ą║čāą┐čåą░ ąĮą░ą┤ąŠą║ąĮą░ą┤ąĖčøąĄ ąŠčłč鹥čøąĄčÜąĄ ą┤ąŠ ą╝ąĄčüčéą░ ą┐čĆąĖčśąĄą╝ą░ ą▒ą░ąĮą║ą░čĆčüą║ąĄ ą║ą░čĆčéąĖčåąĄ. ąöą░ ą▒ąĖ čüąĄ čéą░ą║ą▓ąĖ čüą╗čāčćą░čśąĄą▓ąĖ čüą╝ą░čÜąĖą╗ąĖ, čÜąĄą│ąŠą▓ "čäčāąĮą║čåąĖąŠąĮą░ą╗ą░ąĮ" čüąĄ ą┤ąŠą┤ą░čśąĄ čā ą┐čĆąĖą┐čĆąĄą╝čā "čåčĆąĮąĖčģ ą╗ąĖčüčéąĖčøą░". ąóą░ą║ą▓ą░ ą╗ąĖčüčéą░ ąĘą░čāčüčéą░ą▓čÖą░čÜą░ čāą║čÖčāčćčāčśąĄ ąĘą░ą║ą░čüąĮąĄą╗čā ą║čĆąĄą┤ąĖčéąĮčā ą║ą░čĆčéąĖčåčā ąĖą╗ąĖ ą┐ą╗ą░čüčéąĖą║čā ą║ąŠčśą░ ą▒ąĖ čéčĆąĄą▒ą░ą╗ą░ ą▒ąĖčéąĖ čāą║ą╗ąŠčÜąĄąĮą░ ąĖąĘ čåąĖčĆą║čāą╗ą░čåąĖčśąĄ ąĖąĘ čĆą░ąĘą╗ąĖčćąĖčéąĖčģ čĆą░ąĘą╗ąŠą│ą░ (ąĮą░ ą┐čĆąĖą╝čśąĄčĆ, ąĖčüč鹥ą║ ąĖą╗ąĖ ą▒ą╗ąŠą║ąĖčĆą░čÜąĄ čĆą░čćčāąĮą░).

ąśą░ą║ąŠ čüąĄčĆą▓ąĖčü ąĘą░ ą║čāą┐ąŠą▓ąĖąĮčā čéčĆą░čśąĄ ąĮąĄą║ąŠą╗ąĖą║ąŠ čüąĄą║čāąĮą┤ąĖ, čüčéą▓ą░čĆąĮąŠ ą╝ąĄčÆčāą▒ą░ąĮą║ą░čĆčüą║ąŠ ą┐ąŠčĆą░ą▓ąĮą░čÜąĄ čøąĄ čéčĆą░čśą░čéąĖ čüą░ą╝ąŠ ąĮąĄą║ąŠą╗ąĖą║ąŠ ą┤ą░ąĮą░, č鹊ą║ąŠą╝ ą║ąŠčśąĄ čøąĄ čüąĄ ąŠą▓ą░ čüčĆąĄą┤čüčéą▓ą░ ąĘą░ą╝čƹʹĮčāčéąĖ ąĮą░ čĆą░čćčāąĮčā ą║čāą┐čåą░. ąŻ čĆąŠą║čā ąŠą┤ 1-3 ą┤ą░ąĮą░, čüčéąĖčåą░ą╗ą░čå čøąĄ ą┐čĆąĄąĮąĄčéąĖ ąĮąŠą▓ą░čå ąĮą░ čĆą░čćčāąĮ čéą░čćą║ąĄ čéčĆą│ąŠą▓ą░čÜą░, ą┤čƹȹ░čéąĖ čüą▓ąŠčśčā ą┐čĆąŠą▓ąĖąĘąĖčśčā ąĖ čüą╗ą░čÜąĄ ą┐ąŠčéčĆąĄą▒ąĮąĖčģ ą┤ąŠą║čāą╝ąĄąĮą░čéą░ ąĖąĘą┤ą░ą▓ą░ąŠčåčā, ą┐čĆąĖą╝ąĖčøąĄ čéčĆą░ąĮčüč乥čĆ ąŠą┤ čÜąĄą│ą░.

ą×ą▒čĆą░ą┤ą░ ą┤ąŠą║čāą╝ąĄąĮčéą░čåąĖčśąĄ ąĘą░ čéčĆą░ąĮčüą░ą║čåąĖčśąĄ čüą░ ą┐ą╗ą░čüčéąĖčćąĮąĖą╝ ą║ą░čĆčéąĖčåą░ą╝ą░

ąÜąŠčĆąĖčłčøąĄčÜąĄ čéčĆą│ąŠą▓ąĖąĮčüą║ąĖčģ čāčüą╗čāą│ą░ ą¤ą×ąĪ-č鹥čĆą╝ąĖąĮą░ą╗ą░ ą┐čĆąĖą╗ąĖą║ąŠą╝ ą┐čĆčāąČą░čÜą░ čāčüą╗čāą│ą░ ąĮą░ą▒ą░ą▓ą║ąĄ ąĘą░ ą┐ą╗ą░čøą░čÜąĄ ą┐čĆąĄą┤ą▓ąĖčÆą░ čłčéą░ą╝ą┐ą░čÜąĄ ą┤ą▓ąĄ ą║ą░čĆčéąĖčåąĄ-č湥ą║ąŠą▓ą░ ą┐ąŠ ąĘą░ą║čÖčāčćąĖą▓ą░čÜčā čüą▓ą░ą║ąĄ čéčĆą░ąĮčüą░ą║čåąĖčśąĄ. ą×ą▓ą░ ą┐čĆąŠą▓ąĄčĆą░ ąŠąĘąĮą░čćą░ą▓ą░ ąĖąĘąĮąŠčü ą┐ą╗ą░čøą░čÜą░, ą┤ą░čéčāą╝ ąĖ ą▓čĆąĄą╝ąĄ čéčĆą░ąĮčüą░ą║čåąĖčśąĄ ąĖ ą┤čĆčāą│ąĄ ąĖąĮč乊čĆą╝ą░čåąĖčśąĄ. ąłąĄą┤ąĮčā ą║ąŠą┐ąĖčśčā ą┐čĆąĖą╝ą░ąŠčåą░ ą┐čĆąĖą╝ą░ ą▓ą╗ą░čüąĮąĖą║ą░ ą║ą░čĆčéąĖčåąĄ, ą░ ą┤čĆčāą│ą░ ąŠčüčéą░čśąĄ ąĮą░ ą╝ąĄčüčéčāąĖčüą┐ą╗ą░č鹥 ą┐čĆąĖčśąĄą╝ ą▒ą░ąĮą║ąĄ - ąĮą░ ą║čĆą░čśčā ą┤ą░ąĮą░ čüąĄ č乊čĆą╝ąĖčĆą░ ąĄą╗ąĄą║čéčĆąŠąĮčüą║ąĖ čĆąĄą│ąĖčüčéą░čĆ ąĘą░ č鹥ą║čāčøąĄ ą┐ąŠčüą╗ąŠą▓ą░čÜąĄ ąĖ ą┐ą╗ą░čøą░čÜą░ ąĖąĘąĮąŠčüą░ ą┐čĆąĄąĮąĄčéąĖčģ ą┤ąŠ čåąĄąĮčéčĆą░ ąĘą░ ąĮą░ą┐ą╗ą░čéčā.

ąĪ ą║ąŠčśąĖą╝ ą┐ą╗ą░čéąĮąĖą╝ čüąĖčüč鹥ą╝ąĖą╝ą░ ą┐ąŠčüą╗čāčśąĄ ą▒ą░ąĮą║ą░

ąæčĆąŠčś ą┐ą╗ą░čéąĮąĖčģ čüąĖčüč鹥ą╝ą░, čłč鹊 ą╝ąŠąČąĄ ąĖąĮč鹥čĆą░ą║čåąĖčśčā čüčéąĖčåą░čÜąĄ ą▒ą░ąĮą║čā, čā čüą▓ą░ą║ąŠą╝ čüą╗čāčćą░čśčā, ąĮąĄčøąĄ ą▒ąĖčéąĖ ą╝ą░ą╗ą░. ą×čüąĖą╝ č鹊ą│ą░, ą░ą║ąŠ ą┐ą╗ą░ąĮąĖčĆą░č鹥 ą┤ą░ čüą╗čāąČąĖ ą▒ą░ąĘčā ąÆąśą¤ ą║ą╗ąĖčśąĄąĮą░čéą░, ąĮąĄ ą▒ąĖ čéčĆąĄą▒ą░ą╗ąŠ ą┤ą░ ą┐ą╗ą░č鹥 ą▓ąĖčłąĄ ąĘą░ ąĄą╗ąĖčéąĮąĄ ąśą¤ąĪ (ąöąĖąĮąĄčĆčü ą”ą╗čāą▒, ąÉą╝ąĄčĆąĖčåą░ąĮ ąĢą║ą┐čĆąĄčüčü,), čā ą▓ąĄą╗ąĖą║ąŠčś ą╝ąĄčĆąĖ čłč鹥ą┤ąĖ ą▒čā褹Ąčé ą┐čĆąĄą┤čāąĘąĄčøą░. ąØą░čśč湥čłčøąĖ čüąĖčüč鹥ą╝ąĖ ą┐ą╗ą░čøą░čÜą░ čā ąĮą░čłąŠčś ąĘąĄą╝čÖąĖ čüčā ąÆąĖčüą░ ąĖ ą£ą░čüč鹥čĆčåą░čĆą┤, ą║ąŠčśąĄ ąĮčāą┤ąĄ ą║ąŠčĆąĖčüąĮąĖčåąĖą╝ą░ ą║ą╗ą░čüąĖčćą░ąĮ ąĖą╗ąĖ čāą│ą╗ąĄą┤ (ąĘą╗ą░č鹊 ąĖ ą┐ą╗ą░čéąĖąĮą░ ą║ą░čĆčéąĖčåąĄ. ąóčā čüčā ąĖ ą╝ąĄčÆčāčĆąĄą│ąĖąŠąĮą░ą╗ąĮąĄ ą┐ą╗ą░čéąĮąĖ čüąĖčüč鹥ą╝ąĖ (ąĮą░ ą┐čĆąĖą╝ąĄčĆ, "ąĪą▓ąĄčé") čüčā ąŠą│čĆą░ąĮąĖč湥ąĮąĄ.

ąÆčĆčüč鹥 čüčéąĖčåą░čÜą░

ąĀą░ąĘą╗ąĖą║čāčśčā čüąĄ čüą╗ąĄą┤ąĄčøąĄ ą▓čĆčüč鹥 čüčéčśąĄčåą░čÜą░:

- ąóčĆą│ąŠą▓ą░čÜąĄ čśąĄ ąĮą░čśč湥čłčøąĖ ąŠą▒ą╗ąĖą║ ąŠą▓ąĄ čāčüą╗čāą│ąĄ. ą¤ą×ąĪ-č鹥čĆą╝ąĖąĮą░ą╗ ąĘą░ ą┐ą╗ą░čøą░čÜąĄ ą┤ą░ąĮą░čü ą╝ąŠąČąĄč鹥 ą┐čĆąŠąĮą░čøąĖ čā čĆąĄčüč鹊čĆą░ąĮčā, ą║ąŠąĘą╝ąĄčéąĖčćą║ąŠą╝ čüą░ą╗ąŠąĮčā ąĖą╗ąĖ ą║ą░ąĮčåąĄą╗ą░čĆąĖčśąĖ. ąŻ ą┐ąŠčĆąĄčÆąĄčÜčā čüą░ ą┤čĆčāą│ąĖą╝ ą▓čĆčüčéą░ą╝ą░, ą║čāą┐ąŠą▓ąĖąĮą░ čéčĆą│ąŠą▓ą░čåą░ čśąĄ ąĮą░čśąĮąĖąČą░ ą┐čĆąŠą▓ąĖąĘąĖčśą░.

- ą£ąŠą▒ąĖą╗ąĄ - ąĖčüą┐ą╗ą░č鹥 ą┐čĆąĖą╝ą░čśčā ąĖąĘą▓ąĄą┤ąĄąĮą░ ą║ąŠčĆąĖčłčøąĄčÜąĄą╝ ą£ą¤ą×ąĪ-čåąŠą╝ą┐ą░čåčé č鹥čĆą╝ąĖąĮą░ą╗ ą┐ąŠą▓ąĄąĘą░ąĮ čüą░ čüą╝ą░čĆčéą┐čģąŠąĮąĄ ąĖą╗ąĖ čéą░ą▒ą╗ąĄčé čĆą░čćčāąĮą░čĆą░, ą║ąŠčśąĖ čśąĄ ąĖąĮčüčéą░ą╗ąĖčĆą░ąĮ ą┐ąŠčüąĄą▒ą░ąĮ čüąŠčäčéą▓ąĄčĆ. ąóčĆąŠčłą║ąŠą▓ąĖ ąŠą▓ąĄ čāčüą╗čāą│ąĄ čøąĄ ą▒ąĖčéąĖ ą▓ąĄčøąĖ ąĮąĄą│ąŠ ą║ą░ą┤ą░ čüąĄ ą║ąŠčĆąĖčüč鹥 čĆąĄą┤ąŠą▓ąĮąĖ č鹥čĆą╝ąĖąĮą░ą╗ąĖ.

- ąĖąĮč鹥čĆąĮąĄčé čüčéąĖčåą░čÜą░ - ąŠą▓ą░čś ąŠą▒ą╗ąĖą║ ąĮąĄ ąĘą░čģč鹥ą▓ą░ ąŠą┤čƹȹ░ą▓ą░čÜąĄ č鹥čĆą╝ąĖąĮą░ą╗ą░ ą┐čĆąĖčģą▓ą░čéą░čÜąĄ ą┐ą╗ą░čøą░čÜą░ ą┐čĆąĄą║ąŠ ąśąĮč鹥čĆąĮąĄčéą░ (ąŠčéčāą┤ą░ ąŠą▓ą░ čāčüą╗čāą│ą░ čśąĄ ą┤ąŠčüčéčāą┐ąĮą░ ą▓ą╗ą░čüąĮąĖčåąĖą╝ą░ ąĖ ą▓ąĖčĆčéčāąĄą╗ąĮąĖčģ ą║ą░čĆčéąĖčåą░). ąśąĘą▒ąŠčĆąŠą╝ ąŠą▓ąĄ ąŠą┐čåąĖčśąĄ čāčüą╗čāą│ąĄ,ąśą╝ą░čśč鹥 ąĮą░ čāą╝čā ą┤ą░ čśąĄ ąŠą▓ąŠ ą▓ąĄąŠą╝ą░ ą▓ąĖčüąŠą║ąŠ ą┐ą╗ą░čøąĄąĮąĖ ąŠą▒ą╗ąĖą║, čéą░ą║ąŠ ą┤ą░ ą▒ą░ąĮą║ą░ čøąĄ ą▓ą░ą╝ čéčĆąĄą▒ą░čéąĖ ą▓ąĄą╗ąĖą║ąŠ ąĖąĮč鹥čĆąĄčüąŠą▓ą░čÜąĄ ąĘą░ čéčĆą░ąĮčüą░ą║čåąĖčśąĄ.

- ąÉąóą£ čüčéąĖčåą░čÜąĄ - ą┐čĆčāąČą░ čāčüą╗čāą│ąĄ ąĘą░ ą┐ąŠą┤ąĖąĘą░čÜąĄ ą│ąŠč鹊ą▓ąĖąĮąĄ ąĮą░ ą▒ą░ąĮą║ąŠą╝ą░čéąĖą╝ą░ ąĖą╗ąĖ ą┐ąŠčüąĄą▒ąĮąĖą╝ č鹥čĆą╝ąĖąĮą░ą╗ąĖą╝ą░. ąśąĘą▓ąŠčĆ ą┐čĆąĖčģąŠą┤ą░ ąŠą▓ą┤ąĄ čśąĄ ą╝ąĄčÆčāą▒ą░ąĮą║ą░čĆčüą║ąŠą╝ ą║ąŠą╝ąĖčüąĖčśą░ (ą┐ąĄčéčÖą░ ąĮą░ą║ąĮą░ą┤ą░), ą║ąŠčśą░ čśąĄ ą┤ąĄą╗ąĖą╝ąĖčćąĮąŠ ą┐ą╗ą░čøą░ ąŠą┤ čüčéčĆą░ąĮąĄ ąĖąĘą┤ą░ą▓ą░ąŠčåą░.

ąĪčģąĄą╝ą░ čüčéąĖčåą░čÜą░

ą┐ą╗ą░čéąĮąĖ ąöąŠąĮąŠčłąĄčÜąĄ čéčĆą░ąĮčüą░ą║čåąĖčśąĄ čüą░ ą┐ą╗ą░čøą░čÜąĄ ą║čĆąĄą┤ąĖčéąĮąŠą╝ ą║ą░čĆčéąĖčåąŠą╝ čüąĄ ą╝ąŠąČąĄ čāą┐ąŠčĆąĄą┤ąĖčéąĖ čüą░ ą╗ą░ąĮčåą░ ą┐ąŠą▓ąĄąĘą░ąĮąĖčģ čéčĆą░ąĮčüą░ą║čåąĖčśą░, ą│ą┤ąĄ ą▓ąĄčĆąĮąĖ čĆąĄąĘčāą╗čéą░čéąĖ ą░ą║čåąĖčśąĄ (čéą░ą║ą▓ąŠ ąŠą┤ąŠą▒čĆąĄčÜąĄ, ą┐čĆąŠą╝ąĄčé čüčĆąĄą┤čüčéą░ą▓ą░, ąĮą░ą┐ą╗ą░č鹥 čāčüą╗čāą│ą░) ąĘą░ą▓ąĖčüąĄ ąŠą┤ ą┐čĆąĄčåąĖąĘąĮąŠą│ čĆą░ą┤ą░ čüą▓ą░ą║ąŠą│ ą┐ąŠčśąĄą┤ąĖąĮą░čćąĮąŠą│ ąĄą╗ąĄą╝ąĄąĮčéą░ čüąĖčüč鹥ą╝ą░. ąĪą░ ąŠą▓ąĄ čéą░čćą║ąĄ ą│ą╗ąĄą┤ąĖčłčéą░, ą╝ąŠčĆą░ ą▒ąĖčéąĖ ą▓ąĄąŠą╝ą░ ąŠąĘą▒ąĖčÖąĮąĖ čā ąĖąĘą▒ąŠčĆčā ąŠą┤ą│ąŠą▓ą░čĆą░čśčāčøąĄ ą║čĆąĄą┤ąĖčéąĮąĄ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčśąĄ ą║ąŠčśą░ ą┐čĆčāąČą░ čüčéčśąĄčåą░čÜąĄ čāčüą╗čāą│ąĄ.

ąĪčéąĖčåą░čÜąĄ čāą│ąŠą▓ąŠčĆą░

ąöąĄčäąĖąĮąĖčåąĖčśą░ ą║čĆąĄą┤ąĖčéąĮąĄ ąĖąĮčüčéąĖčéčāčåąĖčśąĄ ąĘą░ čüčéąĖčåą░čÜąĄ čāą│ąŠą▓ąŠčĆ ąŠą▒čāčģą▓ą░čéą░ čĆą░ąĘą╝ą░čéčĆą░čÜąĄ ąĮąĄą║ąŠą╗ąĖą║ąŠ ąĘąĮą░čćą░čśąĮąĖčģ čäą░ą║č鹊čĆą░ ą║ąŠčśąĖ čüąĄ ąŠą┤ąĮąŠčüąĄ ąĮą░ čüąĄčĆą▓ąĖčü. ą¤čĆąĄą╝ą░ čüą┐ąŠčĆą░ąĘčāą╝čā, ą┤čāąČąĮąŠčüčéąĖ ą┐ąŠčüą╗ąŠą▓ąĮąĄ ą▒ą░ąĮą║ąĄ čüčā:

- ąŠą▒ąĄąĘą▒ąĄčÆąĖą▓ą░čÜąĄ, ą┐ąŠčüčéą░ą▓čÖą░čÜąĄ ąĖ ą┐čĆąĖą╗ą░ą│ąŠčÆą░ą▓ą░čÜąĄ čüąĖčüč鹥ą╝ą░ ą┐ąŠčüą╗ąŠą▓ą░čÜą░,

- čüčéą░ą╗ąĮą░ č鹥čģąĮąĖčćą║ą░ ą┐ąŠą┤čĆčłą║ą░,

- ą│ą░čĆą░ąĮčåąĖčśčüą║ąĖ čüąĄčĆą▓ąĖčü ąŠą┐čĆąĄą╝ąĄ.

ą║ąŠąĮą║čāčĆąĄąĮčéčüą║ąĄ ą┐čĆąĄą┤ąĮąŠčüčéąĖ čüčā ąĮąĖčüą║ąĄ čåąĄąĮąĄ, ą▒ąĄąĘ ą╝ąĄčüąĄčćąĮąĄ ą┐čĆąĄčéą┐ą╗ą░č鹥, ąĖąĘąĮą░čśą╝čÖąĖą▓ą░čÜąĄ ąŠą┐čĆąĄą╝ąĄ (čāą╝ąĄčüč鹊 čÜąĄą│ąŠą▓ąŠą│ čüčéąĖčåą░čÜą░), ą▒čƹʹ░ ąĖąĮčüčéą░ą╗ą░čåąĖčśą░ ąĖ ą▓čĆąĄą╝ąĄ ą┐ąŠą║čĆąĄčéą░čÜą░. ąöąŠą║čāą╝ąĄąĮčéą░čåąĖčśą░ ąĘą░ ą┐ąŠčéą┐ąĖčüąĖą▓ą░čÜąĄ čāą│ąŠą▓ąŠčĆą░ čüą░ ą▒ą░ąĮą║ąŠą╝, ą║ą░ą║ąŠ ąĘą░ ą┐čĆą░ą▓ąĮą░ ą╗ąĖčåą░ ąĖ ą┐čĆąĖą▓ą░čéąĮąĖčģ ą┐čĆąĄą┤čāąĘąĄčéąĮąĖą║ą░, čāą║čÖčāčćčāčśčāčøąĖ ąĖ ą┤čāą│ąĄ ą╗ąĖčüč鹥 ąŠą▓čśąĄčĆąĄąĮąĖčģ ą║ąŠą┐ąĖčśą░ ąĖ čāą┐ąĖčéąĮąĖą║ą░ čüą░čüčéą░ą▓čÖą░ ą┐ąŠčüąĄą▒ą░ąĮąŠą▒čĆą░ąĘą░čå.

ąśąĮčüčéą░ą╗ąĖčĆą░čÜąĄ ąĖ ą║ąŠąĮčäąĖą│čāčĆąĖčüą░čÜąĄ ą¤ą×ąĪ-č鹥čĆą╝ąĖąĮą░ą╗ą░

ą¤čĆąĄ ąĮąĄą│ąŠ čłč鹊 č鹥čĆą╝ąĖąĮą░ą╗ ąĘą░ čüčéąĖčåą░čÜąĄ ą┐čĆąĖčģą▓ą░čéąĖ ą┐čĆą▓ąŠ ą┐ą╗ą░čøą░čÜąĄ ą║ą░čĆčéąĖčåąĄ, ąĮąĄąŠą┐čģąŠą┤ąĮąŠ čśąĄ čĆąĄą│ąĖčüčéčĆąŠą▓ą░čéąĖ čéą░čćą║čā ą┐čĆąĖčģą▓ą░čéą░čÜą░ ą┐ą╗ą░čøą░čÜą░ čā čüąĖčüč鹥ą╝čā ą▒ą░ąĮą║ąĄ, ą┐čĆąĖą┐čĆąĄą╝čā ąĖ ą┐čĆąĖą╗ą░ą│ąŠčÆą░ą▓ą░čÜąĄ čüą▓ąĖčģ čāčĆąĄčÆą░čśą░. ąØą░ ą┐čĆąŠč乥čüąĖąŠąĮą░ą╗ąĮąŠą╝ čśąĄąĘąĖą║čā č鹊 čüąĄ ąĮą░ąĘąĖą▓ą░ "ąĖą╝ą┐ą╗ąĄą╝ąĄąĮčéą░čåąĖčśą░ čüąĖčüč鹥ą╝ą░" ąĖ ąĮąĄ čāą║čÖčāčćčāčśąĄ čüą░ą╝ąŠ ąĖąĮčüčéą░ą╗ą░čåąĖčśčā ąĖą╗ąĖ ą┐čĆąĖą║čÖčāč湥čÜąĄ ąĮąĄąŠą┐čģąŠą┤ąĮąĄ ąŠą┐čĆąĄą╝ąĄ, ą▓ąĄčø ąĖ čÜąĄą│ąŠą▓ąŠ č鹥čüčéąĖčĆą░čÜąĄ ąĘą░ ą┐ą╗ą░čøą░čÜąĄ. ąŚą░ ą╝ą░ą╗ą░ ą┐čĆąĄą┤čāąĘąĄčøą░, ą┐čĆąŠą▒ą╗ąĄą╝ ąĖąĮč鹥čĆąĮąĄčéčüą║ąĖčģ ą║ą░ąĮą░ą╗ą░ ąĮąĖčüą║ąĄ ą▒čƹʹĖąĮąĄ ą╝ąŠąČąĄ ą▒ąĖčéąĖ ą░ą║čéčāąĄą╗ąĮąŠ ą┐ąĖčéą░čÜąĄ ą┐čĆąĖą╗ąĖą║ąŠą╝ ąŠą▒ą░ą▓čÖą░čÜą░ čéčĆą░ąĮčüą░ą║čåąĖčśą░, čłč鹊 ą╝ąŠąČąĄ čüčéą▓ąŠčĆąĖčéąĖ ąŠąĘą▒ąĖčÖąĮąĄ ą┐čĆąĄą┐čĆąĄą║ąĄ ąĘą░ čāčüą╗čāą│ąĄ ą║ą╗ąĖčśąĄąĮą░čéą░.

ą¤čĆąĖčśąĄ čĆą░ą┤ą░, ąĘą░ą┐ąŠčüą╗ąĄąĮąĖ čüčā ąŠą▒čāč湥ąĮąĖ čā ą┐čĆą░ą▓ąĖą╗ąĖą╝ą░ ąĘą░ ąĖąĮč鹥čĆą░ą║čåąĖčśčā čüą░ č鹥čĆą╝ąĖąĮą░ą╗ąŠą╝ ąĖ ą┐ą╗ą░čüčéąĖčćąĮąĖą╝ ą║ą░čĆčéąĖčåą░ą╝ą░ čĆą░ąĘą╗ąĖčćąĖčéąĖčģ čéąĖą┐ąŠą▓ą░. ąöą░čÖąĄ ąŠą┤čƹȹ░ą▓ą░čÜąĄ ą┐čĆąŠą▓ąĄčĆą░ą▓ą░ čĆą░ą┤ ąŠą┐čĆąĄą╝ąĄ, ąŠą┤čƹȹ░ą▓ą░čÜąĄ čāčüą╗čāą│ą░ ąĖ ą┐čĆčāąČą░čÜąĄ ąĖąĘčśą░ą▓ą░ ąŠą▒ą░ą▓čÖąĄąĮąĖčģ čéčĆą░ąĮčüą░ą║čåąĖčśą░, ą▒ą░ąĮą║ą░ ą╝ąŠąČąĄ ą┤ą░ ąŠą▒ąĄąĘą▒ąĄą┤ąĖ ą║ą╗ąĖčśąĄąĮčé čĆą░ąĘąĖą╝ąĖ ą┐čāč鹥ą▓ąĄ (ąĄ-ą╝ą░ąĖą╗, čĆąĄą┤ąŠą▓ąĮąŠ, ą║ąŠčĆąĖčüč鹥čøąĖ ąĪą£ąĪ ąĖą╗ąĖ čłą░čÖčā ąĖąĮč乊čĆą╝ą░čåąĖčśąĄ čā ą╗ąĖčćąĮąŠą╝ čĆą░čćčāąĮčā ąĮą░ čüą░čśčéčā).

ą¤ąŠčüčéą░ą▓čÖą░čÜąĄ ą▓ąĄą▒ ąĖąĮč鹥čĆč乥čśčüą░ ąĮą░ ą▓ąĄą▒ ą╗ąŠą║ą░čåąĖčśčā ą┐čĆąŠą┤ą░ą▓čåą░

ąŻ čüčāčłčéąĖąĮąĖ, čüčéąĖčåą░čÜąĄ ąśąĮč鹥čĆąĮąĄčéą░ čüąĄ ą╝ą░ą╗ąŠ čĆą░ąĘą╗ąĖą║čāčśąĄ ąŠą┤ čéčĆą░ą┤ąĖčåąĖąŠąĮą░ą╗ąĮąŠą│ - ąŠčüąĖą╝ ąŠą▓ą┤ąĄ, čāą╝ąĄčüč鹊 ąĮą░ č鹥čĆą╝ąĖąĮą░ą╗čā čā ą║ąŠčśąĖ ąČąĄą╗ąĖč鹥 ą┤ą░ čāą╝ąĄčéąĮąĄč鹥 ą║ą░čĆčéąĖčåčā ąĘą░ ą┐ą╗ą░čøą░čÜąĄ, čā ą▓ąĄą▒ ąĖąĮč鹥čĆč乥čśčüčā ą┐ąŠčüč鹊蜹Ė ą┐ąŠčüąĄą▒ą░ąĮ ąŠą▒ą╗ąĖą║. ąÉčāč鹊čĆąĖąĘą░čåąĖčśą░ čüąĄ ą▓čĆčłąĖ čāąĮąŠčüąŠą╝ ą┤ąĄčéą░čÖą░ ą║ą░čĆčéąĖčåąĄ: ą▒čĆąŠčś, ą┤ą░čéčāą╝ ąĖčüč鹥ą║ą░, ąĮą░ąĘąĖą▓ ą▓ą╗ą░čüąĮąĖą║ą░, čłąĖčäčĆą░ ą”ąÆąÆ2 /ą”ąÆą”2. ąöą░ ą▒ąĖ čüąĄ ą┐ąŠą▒ąŠčÖčłą░ą╗ą░ ą┐ąŠčāąĘą┤ą░ąĮąŠčüčé ąŠą┐ąĄčĆą░čåąĖčśą░, ą┐ąŠčüč鹊蜹Ė čüą╗čāąČą▒ą░ 3 ąö-ąĪąĖą│čāčĆąĮą░ - č鹊 ą╝ąŠąČąĄ ąĖą╝ą░čéąĖ čĆą░ąĘą╗ąĖčćąĖč鹥 ąĮą░ąĘąĖą▓ąĄ (ą£ą░čüč鹥čĆą”ą░čĆą┤ ąĪąĄčåčāčĆąĄ ą”ąŠą┤ąĄ ąĖą╗ąĖ ąÆąĄčĆąĖčäąĖąĄą┤ ą▒ąĖ ąÆąĖčüą░), ą░ą╗ąĖ čśąĄ ą┐čĆąĖąĮčåąĖą┐ąĖą┤ąĄąĮčéąĖčćą░ąĮ čśąĄ čüąĖčüč鹥ą╝ ą┤ą▓ąŠčüčéčĆčāą║ąĄ ą┤ąŠąĘą▓ąŠą╗ąĄ, čłč鹊 ąĘąĮą░čćą░čśąĮąŠ ą┐ąŠą▓ąĄčøą░ą▓ą░ ąĘą░čłčéąĖčéčā čĆą░čćčāąĮą░ ą║ą╗ąĖčśąĄąĮčéą░.

ą¤ąŠčĆą░ą▓ąĮą░čÜąĄ ąŠą┤ čüčéčĆą░ąĮąĄ čüč鹥čåą░čśąĮąĄ ą▒ą░ąĮą║ąĄ

ąōąĄąĮąĄčĆą░ą╗ąĮąŠ, čüčģąĄą╝ą░ ą║ąŠčśąŠą╝ čüąĄ ą▒ą░ąĮą║ą░čĆčüą║ąĖ čĆą░ą┤ąŠą▓ąĖ ą┤ąŠą▒ąĖčśą░čśčā ą╝ąŠą│čā čüąĄ ą┐čĆąĄą┤čüčéą░ą▓ąĖčéąĖ ąĮą░ čüą╗ąĄą┤ąĄčøąĖ ąĮą░čćąĖąĮ:

- ąÜčāą┐ą░čå čāąĮąŠčüąĖ ąĮąĄąŠą┐čģąŠą┤ąĮąĄ ą┐ąŠą┤ą░čéą║ąĄ čā č鹥čĆą╝ąĖąĮą░ą╗ ąĖą╗ąĖ ą▓ąĄą▒-ąŠą▒ą╗ąĖą║.

- ąĢą║čāąĖčĆąĄ ąĖąĘą▓čĆčłą░ą▓ą░ ąŠą┐ąĄčĆą░čåąĖčśčā ą░čāč鹊čĆąĖąĘą░čåąĖčśąĄ.

- ąŻ ąŠą┤čüčāčüčéą▓čā ąŠą│čĆą░ąĮąĖč湥čÜą░ (ąĮąĄą┤ąŠčüčéą░čéą░ą║ čüčĆąĄą┤čüčéą░ą▓ą░ ąĮą░ čĆą░čćčāąĮčā, ą║ą░čĆčéąĖčåą░ ąĮąĖčśąĄ ą▒ą╗ąŠą║ąĖčĆą░ąĮą░ ąĖčéą┤.), ąśąĘą▓čĆčłąĄąĮą░ čśąĄ ą┐ą╗ą░čøą░čÜą░ ąĘą░ čĆąŠą▒čā, ą░ ą┐čĆąĄčĆą░čÆąĖą▓ą░čćą║ąĖ čåąĄąĮčéą░čĆ ąŠ č鹊ą╝ąĄ ąŠą▒ą░ą▓ąĄčłčéą░ą▓ą░ ą▒ą░ąĮą║čā ą┐ąŠčĆą░ą▓ąĮą░čÜą░.

- ąĢąÜąŻąśąĢąĀ ą┐čĆąĄąĮąŠčüąĖ ą┐ąŠčéčĆąĄą▒ą░ąĮ ąĖąĘąĮąŠčü ąĮą░ čĆą░čćčāąĮ ą┐čĆąŠą┤ą░ą▓čåą░.

- ąØąŠą▓ą░čå ą┐čĆąĄą║ąŠ čĆą░čćčāąĮą░ ąĘą░ ą┐čĆąŠą▓ąĄčĆčā ą┐čĆąĖą╝ąĖ ąĖąĘą┤ą░ą▓ą░ą╗ą░čå.

ąÜąŠą╗ąĖą║ąŠ čüčā čüčéąĖčåą░čÜąĄ čāčüą╗čāą│ą░

ąĪčéąĖčåą░čÜąĄ čāčüą╗čāą│ą░ ą┐ą╗ą░čøą░ čéčĆą│ąŠą▓ąĖąĮčüą║ą░ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčśą░, ą░ ą║ąŠą╝ąĖčüąĖčśą░ ąĘą░ čÜąĖčģ ąĖą╝ą░ čéčĆąĖ ą║ąŠą╝ą┐ąŠąĮąĄąĮč鹥:

- ąØą░ą║ąĮą░ą┤ą░ ąĘą░ čĆą░ąĘą╝ąĄąĮčā (ąØą░ą║ąĮą░ą┤ą░ ąĘą░ čĆą░ąĘą╝ąĄąĮčā) čśąĄ ąĮą░ą║ąĮą░ą┤ą░ ą║ąŠčśą░ čüąĄ ą┐čĆąĄąĮąĄčüąĄ ąĮą░ čĆą░čćčāąĮ ąĖąĘą┤ą░ą▓ą░ąŠčåą░.

- ąÜąŠą╝ąĖčüąĖą░čéą░ ąĮą░ ą╝ąĄąČą┤čāąĮą░čĆąŠą┤ąĮą░čéą░ ą┐ą╗ą░čéč乊čĆą╝ą░ ąĘą░ ą┐ą╗ą░čüą░ąĮąĄ, ąĘą░ąĄą╝ą░ ąŠčé ąÆąĖčüą░ ąĖą╗ąĖ ą£ą░čüč鹥čĆčåą░čĆą┤ ąĘą░ ąĖąĘą┐čŖą╗ąĮąĄąĮąĖąĄ ąĮą░ čéčĆą░ąĮčüą░ą║čåąĖą░čéą░.

- ą£ą░čĆąČ ą▒ą░ąĮą║ą░-čüč鹥čćą░čśąĮąĖą║.

ąŚą░ ą┤čƹȹ░čć ą┐ą╗ą░čüčéąĖčćąĮąĄ ą║ą░čĆčéąĖčåąĄ

ą¤čĆąĖ ą┐ą╗ą░čøą░čÜčā ąĘą░ ą║čāą┐ąŠą▓ąĖąĮčā čā ą┐čĆąŠą┤ą░ą▓ąĮąĖčåą░ą╝ą░ ą║ąŠčĆąĖčüč鹥čøąĖ ą¤ą×ąĪ-č鹥čĆą╝ąĖąĮą░ą╗ąĄ, čāčüą╗čāą│ą░ ą┐čĆąĄąĮąŠčüą░ čøąĄ ą▒ąĖčéąĖ ą▒ąĄčüą┐ą╗ą░čéąĮą░ ąĘą░ ą║čāą┐čåą░, ąĖą░ą║ąŠ ą║ą░čĆčéąĖčåčā ą╝ąŠąČąĄ ąĖąĘą┤ą░čéąĖ ą┤čĆčāą│ą░ ą▒ą░ąĮą║ą░ ąĖąĮčüčéąĖčéčāčåąĖčśą░. ąÉą╗ąĖ, ą░ą║ąŠ ą┐ąŠą┤ąĖąČąĄč鹥 ąĮąŠą▓ą░čå ąŠą┤ ą▒ą░ąĮą║ąŠą╝ą░čéą░ čéčĆąĄčøąĄ čüčéčĆą░ąĮąĄ ą║čĆąĄą┤ąĖčéąĮąĄ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčśąĄ, ą┐čĆąŠą▓ąĖąĘąĖčśą░ ą▒ą░ąĮą║ąĄ-ą║čāą┐čåą░ čśąĄ ą▓čĆą╗ąŠ ąŠą┐ąĖą┐čÖąĖą▓ą░ - ą┤ąŠ 2-5%, čüą░ ą╝ąĖąĮąĖą╝ą░ą╗ąĮąŠą╝ ą▓ąĄą╗ąĖčćąĖąĮąŠą╝ ąŠą┤ 50-300 čĆčāą▒ą░čÖą░.

ąŚą░ ą▒ą░ąĮą║ąĖ ąĖąĘą┤ą░ą▓ą░č鹥čÖą░

ąŻ ą╗ą░ąĮčåčā ą┐ą╗ą░čøą░čÜą░ ąĘą░čüčéąĖčåą░čÜąĄ čéčĆą░ąĮčüą░ą║čåąĖčśą░ ą┐čĆąĖą╗ąĖą║ąŠą╝ ą║čāą┐ąŠą▓ąĖąĮąĄ čā ą┐čĆąŠą┤ą░ą▓ąĮąĖčåąĖ, ąĖąĘą┤ą░ą▓ą░ą╗ą░čå ą┐čĆąĖą╝ą░ ąĮą░ą║ąĮą░ą┤čā ąĘą░ čĆą░ąĘą╝ąĄąĮčā, čśąĄčĆ čüąĄ ąĮą░ą╗ą░ąĘąĖ ąĮą░ čĆą░čćčāąĮčā, ą║ąŠčśąĖ čüąĄ ą║ąŠčĆąĖčüčéąĖ ąĘą░ ą┐ą╗ą░čøą░čÜąĄ ąĮąŠą▓čåą░. ą£ąĄčÆčāčéąĖą╝, čā čüą╗čāčćą░čśčā ą┐ąŠą┤ąĖąĘą░čÜąĄ ą│ąŠč鹊ą▓ąĖąĮąĄ ąĮą░ ą▒ą░ąĮą║ąŠą╝ą░čéąĖą╝ą░ ąĖąĘą▓ą░ąĮ čäąĖąĮą░ąĮčüąĖčśčüą║ąĄ čüčéčĆčāą║čéčāčĆąĄ, ą┐ą╗ą░čøą░čÜąĄ ąĘą░ ąŠą▓čā čāčüą╗čāą│čā čøąĄ ą▒ąĖčéąĖ čüčāą┐čĆąŠčéąĮąŠ (ą║ą░ąŠ čłč鹊 čüąĄ ąĮą░ąĘąĖą▓ą░ "ąŠą▒čĆąĮčāčéąĖ ą║ąŠą╗ąĄą║čåąĖčśą░"), ąĖ čüčéąĖčåą░čÜąĄ ą┤ąŠą▒ąĖčéąĖ ąĮąŠą▓ą░čå ąŠą┤ ąĖąĘą┤ą░ą▓ą░ąŠčåą░.

ą¤čĆąŠą▓ąĄčĆąĖč鹥 ąŠąĮą╗ą░čśąĮ čāčüą╗čāą│čā ą┐ą╗ą░čøą░čÜą░ ąĖ ą┐ą╗ą░čøą░čÜą░ čéčĆą│ąŠą▓čåąĖą╝ą░.

ąŚą░ ą┐čĆąŠą┤ą░čśąĮąŠ ą╝ąĄčüč鹊

ąóą░čĆąĖčäą░ ą▒ą░ąĮą║ąĄ čā ą▓ąĄą╗ąĖą║ąŠčś ą╝čśąĄčĆąĖ ąĘą░ą▓ąĖčüąĖ ąŠą┤ ą┐čĆąŠą╝ąĄčéą░ ąŠčĆą│ą░ąĮąĖąĘą░čåąĖčśąĄ, ą░ čłč鹊 čśąĄ ą▓ąĖčłąĄ, č鹊 čøąĄ ą▒ąĖčéąĖ ą╝ą░čÜąĄ. ąöčĆčāą│ąĖ ą▓ą░ąČąĮąĖ čäą░ą║č鹊čĆąĖ: čéąĖą┐ ą║ą░čĆč鹥 čüčéą░čéčāčüą░ ąĖąĘą╗ą░ąĘ ąĖ čüą┐ąĄčåąĖčäąĖčćąĮąĄ čĆąŠą▒ąĄ (ąĮą┐čĆ ąĄą╗ąĄą║čéčĆąŠąĮąĖą║ą░ ą┐čĆąŠą┤ą░ą▓ąĮąĖčåąĄ ą┐ą╗ą░čéąĖčéąĖ ąĘą░ ą▓ąĖčüąŠą║ąŠ ą┐čĆą░ąČčÜąĄčÜąĄ čśąĄčĆ ąĖą╝ą░čśčā ą▓ąĖčüąŠą║ čĆąĖąĘąĖą║ ą▓čĆą░čøą░čÜą░ ą║čāą┐čÖąĄąĮąĄ). ąŻ ą┐čĆąŠčüčśąĄą║čā, čüč鹊ą┐ąĄ ą┐čĆąŠą▓ąĖąĘąĖčśą░ čā ą▒ą░ąĮą║ą░ą╝ą░ čüčā čüčÖąĄą┤ąĄčøąĄ:

- čéčĆą│ąŠą▓ąĖąĮčüą║ą░ čüčéąĖčåą░čÜą░ - 1,5-2,5%;

- ą╝ąŠą▒ąĖą╗ąĮąĖ - 2-3,5%;

- ąśąĮč鹥čĆąĮąĄčé čüčéąĖčåą░čÜąĄ - 3-6%.

ą¤čĆąĄą┤ąĮąŠčüčéąĖ ąĖ ą╝ą░ąĮąĄ

ąÜą░ąŠ ąĖąĮąŠą▓ą░čéąĖą▓ąĮą░ čāčüą╗čāą│ą░, čüčéąĖčåą░čÜąĄ čćąĖąĮąĖ čāčüą╗čāą│čā ą║ąŠčĆąĖčüąĮąĖčåąĖą╝ą░ ą┐ąŠą│ąŠą┤ąĮąĖčśąĖą╝, ą┐ąŠą▓ąĄčøą░ą▓ą░ ąĮąĄčüą▓ąĄčüąĮąĄ čéčĆąŠčłą║ąŠą▓ąĄ ą║ą░ą┤ą░ ą▒ąĄąĘą│ąŠč鹊ą▓ąĖąĮčüą║ąŠ ą┐ą╗ą░čøą░čÜąĄ ąĖ ą╝ąĖąĮąĖą╝ąĖąĘąĖčĆą░ ąĮąŠą▓čćą░ąĮąĖ č鹊ą║ čāčéąĖčćąĮąĖčåąĄ. ąæą╗ą░ą│ą░čśąĮąĖą║ ąĮąĄ čéčĆąĄą▒ą░ ą┤ą░ ąĖąĘą│ą╗ąĄą┤ą░ čüąĖčéąĮąĖčåčā ąĖą╗ąĖ čĆą░ąĘą╝ąĄčÜčāčśčā ą▓ąĄą╗ąĖą║ąĄ čĆą░čćčāąĮąĄ ą┤ą░ ąĖąĘą┤ą░čśčā ą┤ąĄą┐ąŠąĘąĖčé ąĘą░ ąĖčüą┐ą╗ą░čéčā, ą┤ą░ą║ą╗ąĄ, ą║čāą┐ą░čå čāčüą╗čāą│ą░ čśąĄ ą▒čƹȹ░ ąĖ čüą░ą╝ čüąĖčüč鹥ą╝ čĆą░čćčāąĮąŠą▓ąŠą┤čüčéą▓ąŠ čüčĆąĄą┤čüčéą░ą▓ą░ ąĮą░ čĆą░čćčāąĮčā ą┐ąŠčüčéą░čśąĄ čāčĆąĄą┤ąĮąŠ.

ąÉą║ąŠ ą│ąŠą▓ąŠčĆąĖą╝ąŠ ąŠ "ą╝ąĖąĮčāčüąĖą╝ą░" čéą░ą║ą▓ąĄ čāčüą╗čāą│ąĄ, ąŠąĮą┤ą░ čśąĄ č鹊 ą┐čĆąŠą▒ą╗ąĄą╝ ąĘą░ čüąĄą║č鹊čĆ ą┐ą╗ą░čüčéąĖčćąĮąĖčģ ą║ą░čĆčéąĖčåą░ čāąŠą┐čłč鹥 ą║ą░ą┤ą░ čĆą░ąĘą╗ąĖčćąĖč鹥 čłąĄą╝ąĄ ą╗ą░ąČąĮąĖčģąŠą┐ąĄčĆą░čåąĖčśąĄ ą┐ąŠą╝ą░ąČčā čüčåą░ą╝ą╝ąĄčĆčüąĖą╝ą░ ą┤ą░ ąĘą░čĆą░čÆčāčśčā. ąÉą╗ąĖ čüą▓ą░ą║ąĄ ą│ąŠą┤ąĖąĮąĄ, čüąĖčüč鹥ą╝ čüčéąĖčåą░čÜą░ čüąĄ čĆą░ąĘą▓ąĖčśą░ ąĖ čāąĮą░ą┐čĆąĄčÆčāčśąĄ, ą┐ąŠą▓ąĄčøą░ą▓ą░ čüąĖą│čāčĆąĮąŠčüčé ą┐ą╗ą░čøą░čÜą░ ąĖ ą┐ąŠčéą║ąŠą┐ą░ą▓ą░ ąĮą░ą┐ąŠčĆąĄ ą▒ąĄčüą║čĆčāą┐čāą╗ąŠąĘąĮąĖčģ čÖčāą┤ąĖ ą┤ą░ ąĘą░čĆą░čÆčāčśčā ąĮąŠą▓ą░čå čüą░ ąĮąĄčćąĖčśąĄą│ ą┤čĆčāą│ąŠą│ čĆą░čćčāąĮą░.